クレジットカードには審査がつきもの。

クレジットカード会社はユーザーのクレジット(信用度)を審査して、お互いの信頼関係で成り立っているので当然です。

しかし近年携帯電話本体代金の分割を滞納してしまった、というようなちょっとした出来事で中々クレジットカードが発行できない方も多くなっています。

そんな中登場したデポジット(保証金事前支払い)のライフカード(Dp)は日本のクレジットカードのあり方を大きく変える1枚かも知れません!

デポジット型ライフカードDpってどんなクレジットカード?

ライフカード(Dp)は2018年12月末に突然登場したクレジットカードです。

それまでライフカードは年会費有料版のライフカード(Ch)を発行していて、かなり審査を優遇してくれている印象がある受け皿となっていました。

しかしライフカード(Dp)の登場で流れは大きく変わりそうで、実質保証金と年会費を払えばかなりの確率で発行をして貰えるカードになりそうです。

ライフカード(Dp)の券面

今回ライフカードゴールド(Dp)を作成してみました。

後述しますが、デポジット型のライフカードには通常の物とゴールドの物が存在します。

一般的なライフカードと券面はほとんど一緒で、パッと見ただけではこれが一般ライフカードなのかライフカード(Dp)なのかはまず分かりません。

デポジット(保証金)とは?

デポジットは海外旅行をしない人にはあまり馴染みの無い言葉ですが、日本語で言う保証金になります。

どういう事かというと、「事前に◯◯円を預けてね!その範囲で使って良いよ!」というものです。

このデポジットというのは双方に利益があって、まず僕らユーザー側はどんなに信用が無くても現金というある種究極の信用を相手方に預け入れる事によって、その範囲内で利用をさせて貰う事が出来ます。

ライフカード側にとっては万が一支払日に支払いが成されない場合、このデポジット金額を支払いに当てることが出来ます。

つまりいわゆる貸し倒れ(利用されたけど返済されない)を防ぐことが出来るので、一般的に信用が低い人でも安心して貸すことが出来る、という事になるのです。

当然デポジットは預け入れ金なので、毎月問題無く利用をしいずれ解約する場合にはしっかり返金されます。

あくまで預け入れ金なので支払いが遅れたりしない場合は問題ありませんので安心ですね。

デポジット=プリペイドではありません!

ここで1つ気をつけておきたいんですが、デポジットは事前入金であるプリペイドではありません。

プリペイドは事前に入金する事によってその金額をそのまま支払いに充てるというシステムですが、デポジットはあくまで保証金。

保証金は万が一の時に充当されるお金であって、毎月の支払いがここから引かれるというシステムではありません。

つまり例えばライフカード(Dp)の場合10万円の保証金を預け入れますが、それとは全く別で毎月の指定日に利用料金の支払いが必要です。

デポジットの金額から引かれるという事態そのものが基本的に緊急事態、つまり延滞でありクレジットヒストリーに大きな影響を与える可能性があります。

デポジットと利用金額は全くの別物と考えて下さい。

ライフカード(Dp)はその性質上、クレヒス修行用に意味合いがあるものと思いますがデポジット型カードですらきちんと支払いが出来ないという利用履歴がクレヒスとして残ってしまうと他のカード会社は「この人には発行しても貸し倒れの可能性がある」と判断する可能性が高いと思います。

事前にこの認識だけはしっかり持っておいて下さい。

ライフカード(Dp)の保証金は?

ライフカード(Dp)は保証金額が決まっており、10万円を預け入れる事により10万円の利用可能枠が設定されます。

また、ライフカードゴールド(Dp)というゴールドカードも存在し、こちらの場合は20万円を保証金として支払い20万円の利用可能額が設定されます。

2019年3月ぐらいからライフカードゴールド(Dp)において、30~190万円という限度額が新たに設定されました!

詳細は以下の記事でご確認下さい!

| カード名 | 保証金額 |

| ライフカード(Dp) | 10万円 |

| ライフカードゴールド(Dp) | 20~190万円 |

後述しますがライフカード(Dp)は別途年会費が設定されています。

つまり、最終的に掛かる初期費用は保証金+年会費になります。

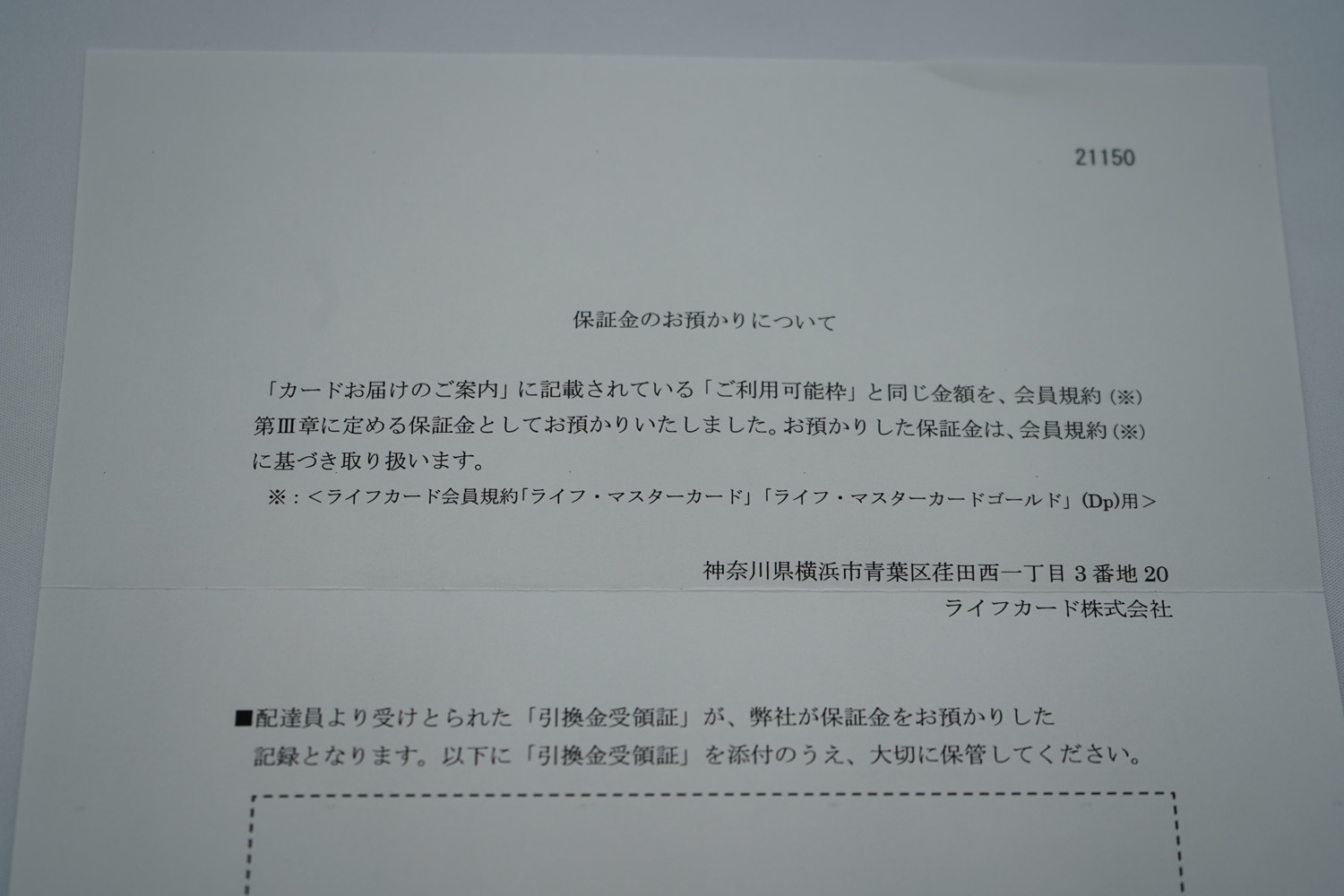

デポジット預け入れの証明書を保管しましょう

ライフカード(Dp)はその性質上、必ず保証金の支払いが必要です。

実際の手続きとしてはクレジットカードが配達されるタイミングで配達員の方へ代引き支払いするのですが、その時に支払証明を受け取ります。

その支払証明と、クレジットカードに同梱されている「保証金のお預かりについて」という書類を一緒に保管しておく必要があります。

実務上ライフカード(Dp)を持っている限りデポジット預け入れをしているので解約時も当然返却されますが、万が一の時のためにしっかりと保管しておきましょう。

有効期限に注意!ライフカード(Dp)は有効期限が2年間です

先述したようにライフカード(Dp)は一般的なクレジットカードと違い、事前に保証金を預け入れる事で利用が出来るカードです。

そのため、一般的にクレジットカードの有効期限は5年間に設定されている事が多いのですがライフカード(Dp)は2年間に設定されています。

これは以下の2つの理由が予想されます。

カード継続与信

クレジットカード会社によるのですが、定期的に利用状況を確認し場合によってはカードの利用停止や限度額の減額、利用状況が良い場合は利用額の限度額アップ等を行います。

これを途上与信というのですが、有効期限が2年間に設定されていることによりそれまでの利用状況を見てカード更新を断るという可能性があります。

もちろん有効期限外でも途上与信は可能で、カード会社によっては毎月だったり3ヶ月に1回ぐらいのペースで途上与信を行うカード会社もあるのですが、基本的に有効期限が短いという事は信頼性があまり無い状態ではあります。

信頼関係がきちんと構築できていれば有効期限を短くする理由はあまりないですからね・・・笑。

これはライフカード(Dp)が主に審査が通りにくい方をターゲットにしているから仕方ない面があります。

しっかり信頼を積み重ねて、更新時には他社カードも合格できるようなクレヒスを積み重ねる事が重要になりますね。

クレヒスの期限は2年間!

先述したところに少し関係あるのですが、2年間という数字はクレジットカードに詳しい方ならピンと来るところがあります。

というのも、クレジットカード会社に加盟が義務付けられているCIC。

このCICにはクレジットカードをはじめとした金融商品の利用状況が記載されるのですが、現在進行系で契約中のクレジットカードの月別利用状況の記載は2年間(24ヶ月)となっています。

つまり、一般的に言えば24ヶ月連続で綺麗なクレヒスを残せれば「この人は事故無くしっかり利用しているな」という判断が出来ることになります。

先述したように一般的に審査が通り辛い方向けのカードではあるので、ライフカード側も末永い利用を想定している訳ではなく、あくまで保証金を預かる事でリスクを回避しつつ将来のクレヒス作りをサポートしてくれるようなイメージですね。

本当に今までクレジットカードを中々持てなかった方にとってはクレジットカードが手に入りクレヒス作りまで出来るという夢のようなカードになっています。

ライフカード(Dp)はどんな人にお勧め?

ライフカード(Dp)はその性質上、他社でクレジットカードがどうしても発行できない方向けのカードです。

一般的に言えば自社ブラック(過去ライフカードで金融事故を起こしてしまった)の場合や現在進行形で他社未納があるような場合を除き、デポジットさえ払ってしまえば発行される可能性が非常に高いです。

自社ブラックではなく他社に未納がない場合でもCICに異動が記載され他社カードは発行できないようないわゆる喪中の状態の方の場合、乱暴に言ってしまえば「お金さえ払えば発行するよ」という意味合いが強いと思います。

そしてこのライフカード(Dp)はもちろんCICへの支払い実績の記載がされるので、このカードを利用して信用実績を積み別のカードへのランクアップを目指せるという位置付けの1枚だと思います。

もちろんライフカード側から見てもこのカードを問題なく数年使っている方は優良顧客に昇格する可能性があるので、いずれ年会費無料のライフカードのインビテーション(招待状)等の可能性も十分あるでしょう。

また、一部審査が甘いと言われているようなカードにどうしても合格できないという場合も半年程度ライフカード(Dp)で実績を積み改めて申し込みをする事で無事カード発行という流れになる可能性もあります。

性質上どうしても「カードが持てない人向けのカード」に見えてしまいますが、確実に実績を積み上げることができるカードである事は間違いありません。

滞納は絶対NG

言うまでもありませんが、滞納は絶対にNGです。

カードの性質上「クレジットカードが持てない方向けの最後の切り札」的な意味合いが強いです。

にも関わらず滞納してしまうと、カード会社から見ると「この人は結局滞納する人だ」と取られてしまう事請け合いです。

つまりこのカードを仮に滞納して強制解約されるような事になってしまうと、少なくともCICから異動情報が消える完済から向こう5年は基本的にどんなクレジットカードも持てないぐらいに思っておいた方がいいと思います(もちろん今後他社でもデポジット型クレジットカードの登場が期待されますので、可能性は0ではありませんが・・・)。

ちなみにCICの記録上、このカードが一般的な年会費無料のライフカードなのかデポジット型なのか明確な判別はつきません。

更にライフカードゴールド(Dp)の利用限度額が20~190万円と拡大された事により、他社クレジットカード会社からCICを見た場合それがデポジット型なのか一般型なのか判別はほぼ不可能と思われます。

もちろんデポジット型クレジットカードであろうがきちんと支払いを重ねれば優良なクレヒスになる事は間違いないと思います、しっかり使って支払いを重ねる事によるクレヒスを作る事は十分可能です。

ライフカード(Dp)の詳細

それではライフカード(Dp)の詳細を見て行きましょう!

国際ブランド

ライフカード(Dp)はMastercardが国際ブランドとして用意されています。

残念ながらVISAやJCBの選択は出来ません。

とは言え少なくとも日本国内ではVISAが使えるお店の多くでMastercardが使えますので、あまり使えないという機会は無いと思います。

個人的には他にクレジットカードを持っていない場合VISAデビットカード等を念の為のサブで持つことをオススメしますが、あまり必要になる機会も無いでしょう。

年会費

まず年会費ですが、ライフカード(Dp)もライフカードゴールド(Dp)も有料となります。

先述した通りデポジットとは別で年会費がかかりますので、一番最初の支払い金額はデポジット額+年会費になります。

年会費はそれぞれ以下のようになります。

| カード名 | 年会費 |

| ライフカード(Dp) | 5,000円(+消費税) |

| ライフカードゴールド(Dp)※20~90万円 | 10,000円(+消費税) |

| ライフカードゴールド(Dp)※100万円以上 | 20,000円(+消費税) |

Dpカードはその性質上事前にデポジット額を支払う必要があるのですが、これは郵送されてきた時に配達員の方へ支払う代引きを採用しています。

初年度の年会費はこの時一緒に払う形になるので、カード受け取り時に支払う代引き金額は以下の通りになります。

| カード名 | 保証金 | 年会費 | 代引き支払額 |

| ライフカード(Dp) | 10万円 | 5,000円(+消費税) | 105,400円 |

| ライフカードゴールド(Dp) | 20万円 | 10,000円(+消費税) | 210,800円 |

| ライフカードゴールド(Dp) | 100万円 | 20,000円(+消費税) | 1,021,600円 |

※2019年1月現在。2019年に消費税が改定される予定なので、そのタイミングで年会費の消費税額が変更されます。

また、デポジット金額は当然最初の1回だけですが年会費については2年目以降も別途発生します。

2回目以降の年会費については利用金額と一緒に年会費が引き落とされるシステムなので、実際に現金を誰かに手渡す必要があるのは初回の代引き時のみ。

年会費無料のカードが多い中年会費が有料のカードですが、その分発行されやすくなっている部分もあるので必要経費だと思って忘れずにお支払いしましょう。

- 年会費は初回に限り代引き受け取り時に一緒に支払い

- 2回目以降は引き落とし

分割払い・リボ払い

ライフカード(Dp)は完全に一括払い専用カードの為、いわゆる分割払いやリボ払い等は一切利用出来ません。

マンスリークリアの1回払専用なので基本的に別途手数料が掛かるような取引には使えない事は覚えておきましょう。

ちなみに何故か分からないんですが、カード到着時の書類やLIFE-Web Desk上ではまるでリボ払いが設定されているかのような表記が見受けられます。

しかし先述した通りリボ払いは一切使えませんのでサイト上の表記がどうであれ1回払い専用カードな点に注意が必要です。

- 分割払い・リボ払いの利用は不可で一括払いのみ

- 一部リボ払いが出来るような表記があるが利用できない

キャッシング

ライフカード(Dp)は俗にいうショッピング専用カードで、国内海外問わずキャッシング利用枠の設定がありませんので利用できません。

キャッシングの利用を検討中の方は楽天カード等のキャッシング枠が設定されているクレジットカードや、アコムマスターカードのようなどちらかというとキャッシングがメインであるカードの利用を検討したいですね。

もちろんライフカードと信頼関係を積み重ねて行けば通常のライフカードへ昇格出来る可能性もありますので、将来に期待して修行を重ねる選択肢もありです。

- キャッシング枠の設定はなしのショッピング専用カード

ETCカード

ライフカード(Dp)はETCカードの発行にも対応しています。

今までクレジットカードが持てない方は同じくデポジット型でETCカードのみに特化したETCパーソナルカードしか選択肢にありませんでした。

しかし今回のライフカード(Dp)の登場でETCパーソナルカード以外にも選択肢ができたので、ETCパーソナルカードは徐々に姿を消していくかも知れません(もちろんETCパーソナルカードは2万円台から発行出来るので、最低10万円のライフカード(Dp)より安価に利用したい方はそちらがオススメです)。

ライフカード(Dp)のETCカードはクレジットカードとは別で発行する必要があります。

実際にクレジットカードが届いた後に、LIFE-Web Deskという会員サイト上で発行申請が可能です。

以前はLIFE-Web Deskで申請が出来ず、届いた後電話にて申し込みが必要だったので気軽に申請出来るようになった点は非常に嬉しいですね!

ちなみにETCカードはおおよそ3週間程度を目安にお届けしますとのことなので、利用されたい方はカード到着後速やかに手続きする事をお勧めします。

- ETCカードの年会費は無料

- ETCカードはクレジットカード到着後Webから申し込み

家族カード

気になる家族カードですが、残念ながらライフカード(Dp)は本会員限定のサービスで家族カードの発行は一切ありません。

家族カードを希望される方はライフカード(Dp)で信用をしっかり積み上げた後別のクレジットカードを申し込む必要があります。

楽天カードやアメリカン・エキスプレス・カードのようなカードであれば一般的に作りやすいカードと言われていますが家族カードがありますので、どうしても早急に欲しいということであればそちらに申し込んでみる事をお勧めします。

- ライフカード(Dp)には家族カードサービスの付帯はなし

Apple Pay / Google Pay

ライフカード(Dp)はAppleが提供するiPhoneやApple Watchで利用できるApple Payに対応しています。

iPhone上で登録すると、店頭でiDとしての利用が可能なため非接触決済の導入が簡単に出来ますね。

Apple Payを利用するともちろん対応店舗に限られますが、極論カードそのものを持ち歩く必要が無いのでスマホ1台持って出かければ決済が出来ます。

しかし残念ながらAndroid端末で利用できるGoogle Payには対応していません。

Androidユーザーの方は以前と変わらずカードを携帯する必要があります。

- Apple Payには対応、Google Payには非対応

- Apple Pay利用時に利用可能な電子マネーはiD

ポイント制度

ライフカード(Dp)は基本的にライフカードのサービスを引き継ぐ形でサービス展開をしているので、ライフカード同様のポイントサービスを受けられます。

LIFEサンクスプレゼントというポイント制度を実施しているライフカードはお誕生日月3倍や前年利用額100万円以上の場合翌年1.8倍になったりと言った充実のポイントアップ制度で非常にポイントが溜まりやすくなっています。

また、入会後1年間は1.5倍の掛け率が設定されている為、入会直後からポイントが貯めやすい点も◯。

気になる還元率は

ライフカードのLIFEサンクスプレゼントは利用料金のキャッシュバックや年会費に充当する事が出来ます。

通常1,000円の利用で1ポイント貯まり、キャッシュバックは2,200ポイントで1万円のキャッシュバック。

つまり220万円で1万円なので、還元率は0.45%になります。

楽天カードやJCB W等、常時1%のカードが多い中で少し見劣りしてしまいますね。

ただし先述した通り初年度は無条件で1.5倍されています。

1,000円で1.5ポイント貯まり、仮にキャッシュバックの2,200ポイントを目標にすると利用額は147万円まで下がります。

還元率で見ると0.68%ですね。

更に年間100万円の利用でポイント最大1.8倍にアップ!

これはライフカードユーザーの約7割に当たる計算で、月約83,000円の利用で達成できます。

水道光熱費や携帯インターネットといった通信量、日頃の食費等をライフカードにまとめると多くの方が達成出来そうですね!

1.8倍の場合約122万円でキャッシュバック対象の2,200ポイントに到達するので、実質還元率は約0.82%。

1%カードには届きませんが、お誕生月3倍も組み合わせるとかなり容易に達成できる水準になっています。

ちなみに今回はキャッシュバックで計算しましたが、もちろんポイント交換対象商品は様々あります。

例えば1.8倍だった時、Amazonギフト券への交換は還元率0.9%。

定期的にスーツを着用するサラリーマンやOLの方の場合、洋服の青山で使えるギフトカード5,000円分+商品無料引換券5,000円分セットに交換すると1,000ポイントで交換できるので実質還元率は1.8%と中々の還元率になります。

- 通常1,000円で1ポイント、入会1年間は無条件で1.5倍

- 年間利用額100万円以上で1.8倍

- お誕生月は3倍

- 年間100万円以上利用した場合の実質還元率は0.82%

- 商品次第では還元率1.8%も!

旅行保険

ライフカード(Dp)は通常のライフカードに準じた保険サービスが付帯しています。

国内外それぞれを見て行きましょう!

海外旅行傷害保険

海外旅行は国内と事情が異なる為保険の利用が必須ですがライフカード(Dp)には充実した保険が備わっています。

まず傷害死亡・後遺障害の場合最高2,000万円。

障害治療等の場合200万円。個人賠償責任も最大2,000万円までとなっています。

更に旅行中、携行品に損害が発生した場合3,000円の自己負担は発生しますが20万円までの保障も付帯しています。

いずれの場合も30日以内の申請で保険適用されますので、万が一の時は忘れずに申請をしましょう。

国内旅行傷害保険

海外同様に国内旅行の場合も場合によって保険が受けられます。

ただし保証されるのは傷害死亡と傷害後遺障害の場合のみ。

それぞれ傷害死亡の場合は最高1,000万円、傷害後遺障害の場合は40~1,000万円となっています。

国内旅行の場合は海外旅行傷害保険のような携行品損害に対する保険は付帯しませんのでこの点は注意して下さい。

ライフカードゴールド(Dp)の場合

ライフカードゴールド(Dp)はゴールド会員用の保険サービスを受けることが出来ます。

まず海外旅行傷害保険ですが、保険の範囲が本会員のみだけではなく同行する家族へも広がります。

| 本会員 | 家族 | |

| 死亡・後遺障害 | 最高1億円 | 最高1,000万円 |

| 死亡・後遺障害治療費 | 1事故最大300万円 | 1事故最大150万円 |

| 疾病治療費 | 1事故最大300万円 | 1事故最大150万円 |

| 個人賠償責任 | 1事故最高1億円 | 1事故最高5,000万円 |

| 携行品損害 | 40万円(免責3,000円) | 20万円(免責3,000円) |

ライフカード(Dp)に比べかなり手厚い保障サービスになっていますね!

ライフカード(Dp)、ライフカードゴールド(Dp)は家族カードの発行はありませんが、ライフカードゴールド(Dp)の場合家族カード無しでも家族まで保険範囲が広がる点は安心材料として非常に嬉しいです。

国内旅行の場合も同様に充実しており、こちらも家族が保険範囲に含まれます。

| 本会員 | 家族 | |

| 死亡・後遺障害 | 最高1億円 | 最高1,000万円 |

| 入院保険金日額 | 10,000円 | 5,000円 |

| 手術保険金 | 入院中に受けた手術:入院保険金日額×10倍 上記以外に受けた手術:入院保険金日額×5倍 |

|

| 通院保険金日額 | 4,000円 | 2,000円 |

ライフカード(Dp)には無い入院・手術・通院の保険が追加されており、旅行を安心して楽しむ事が出来ます。

- 各種旅行保険の付帯あり

- ゴールドカードの場合補償範囲が家族にまで適用

ショッピングガード保険

残念ながらライフカード(Dp)にはショッピング保険が付帯しません。

ライフカードの一部のカードには付帯するのですが、ライフカード(Dp)はライフカードの保険サービスに準じている為、ライフカードに無い保険は適用されない運用となっています。

しかしライフカードゴールド(Dp)にはショッピング保険が付帯する為、万が一に備えるのであればライフカードゴールド(Dp)への加入がオススメです!

ライフカードゴールド(Dp)のショッピング保険は年間補償限度額200万円を上限に適用されます。

もちろん補償対象はライフカードゴールド(Dp)で支払ったもののみになりますのでご注意下さい。

なお、同じくライフカードゴールド(Dp)では先述した旅行保険の場合家族への補償がありましたが、ショッピング保険については本会員限定となっています(家族カードが発行出来るライフカードにおいては家族カードを発行した家族会員に限り同様の補償が適用されます)。

- ライフカード(Dp)には付帯なし

- ライフカードゴールド(Dp)には付帯あり

- 年間補償限度額200万円まで

支払い・締め日スケジュール

ライフカード(Dp)はライフカードと共通で、毎月5日締めになります。

つまり毎月6日→翌月5日までが1ヶ月間という計算です。

肝心の支払日ですが、金融機関によって支払日が異なります。

例えばメガバンクの三井住友銀行や三菱UFJ銀行は毎月27日支払いですが、みずほ銀行の場合3日になります。

ご自身が引き落とし設定した金融機関によって支払日が異なるので必ず事前に確認しておきましょう。

毎月27日の金融機関を指定した場合6日~翌月5日の料金が27日引き落としという形になります。

ライフカード(Dp)申込手順

ライフカード(Dp)は直接申し込む事も出来ますが、実は基本的にはライフカードの審査に残念ながら通過出来なかった方へのインビテーション(招待)制になっています。

もちろん当然の事ながら、通常のライフカードに合格出来る方はその方が良いです。

ライフカードは通常年会費無料、利用上限額も20~300万円となっている為、上限金額は10万円のライフカード(Dp)や20万円のライフカードゴールド(Dp)に比べ遥かに利用しやすくなっています。

当然通常のライフカードにはデポジットは必要ありませんので初期費用も0円。

という事で、通常はライフカードにまず申し込みをする事をオススメします。

万が一通過出来なかった場合は年会費有料のライフカード(Ch)、もしくはライフカード(Dp)へのインビテーションが数日で届く事が大半のようです。

僕がインターネット上の口コミを調べたところ、おおよそ審査否決の連絡から2日~4日程度で申込時のメールアドレス宛にインビテーションメールが届く運用になっているようですね。

基本的な優先順位は上から順に、

- ライフカード

- ライフカード(Ch)

- ライフカード(Dp)

となっているので、まずはライフカードに申し込みをしてみましょう!

もし既にCIC等を開示していたり他のクレジットカードの審査に落ちてしまい直接申し込みしたい場合は以下から申し込みもOKです!

- まずはライフカードに申込みを

- 審査が通らなかった場合はインビテーションを待つ

デポジット型ライフカード(Dp)でクレヒス修行!

- 年会費5,000円、ゴールドは1万円

- デポジット10万円、ゴールドは20万円

- 審査に自信が無い方でも合格の可能性大

ライフカード(Dp)は先述した通りその仕様上、次のクレジットカードを目指すための入門的な位置付けになります。

年会費やデポジットで初期費用が掛かってしまいますが、今までどうやってもクレジットカードの発行が出来なかった方にとっては朗報中の朗報。

もちろんここまで譲歩してユーザーの利便性を広げてくれたライフカードに延滞で迷惑を掛ける事は絶対にNGです。

ライフカード(Dp)を利用してしっかりとした確実なクレヒスを積み上げて信用をあげて行き、将来的に自分が欲しいと思っているカードをゲット出来るように日々利用していきたいですね!

ライフカードゴールド(Dp)の限度額についての詳細は以下の記事も合わせてご確認下さい!